Thị trường Fintech Việt Nam – cần gì để cất cánh?

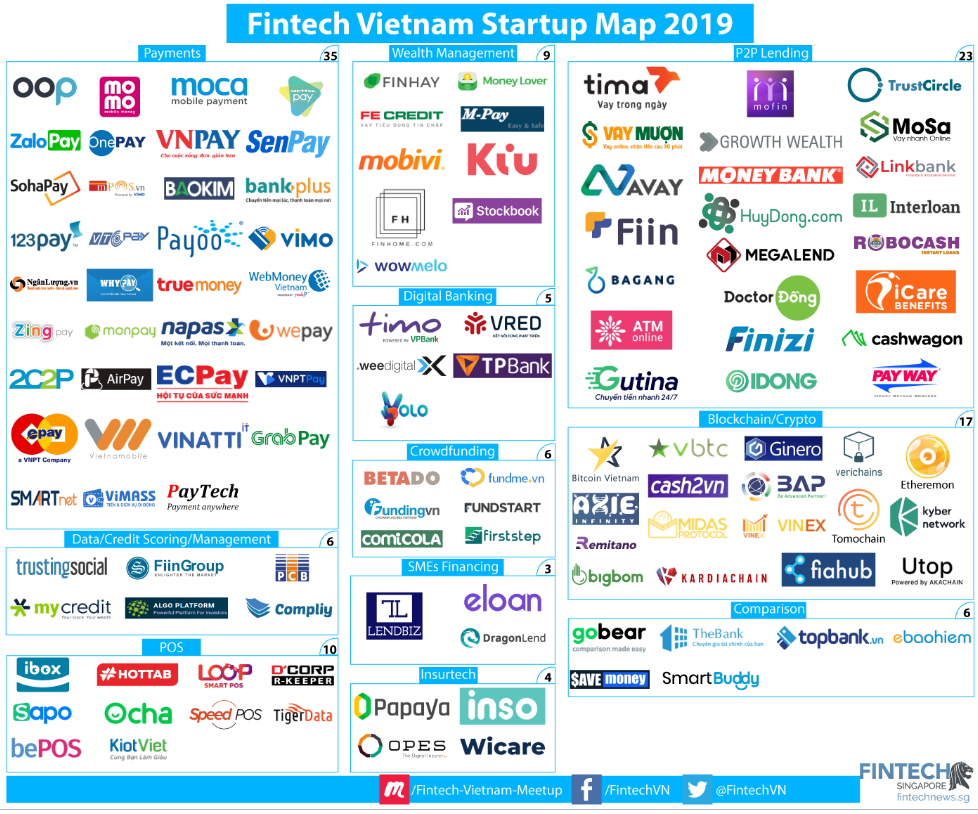

Vượt qua thương mại điện tử và nhiều ngành khác, công nghệ tài chính (Fintech) là lĩnh vực dẫn đầu trong những ngành khởi nghiệp hút vốn đầu tư năm 2018 với 117 triệu USD. Việt Nam có khoảng 120 startup Fintech, trong đó thanh toán và cho vay ngang hàng là 2 phân khúc có nhiều công ty đang hoạt động nhất.

Tiềm năng phát triển thị trường còn lớn

Xuất hiện tại Việt Nam từ khoảng 2015, các công ty Fintech sớm phát triển mạnh, thu hút sự quan tâm của người dùng, các tập đoàn trong lĩnh vực tài chính ngân hàng và cơ quan quản lý nhà nước.Theo nhận định của các chuyên gia, Việt Nam là quốc gia sở hữu nhiều điều kiện thuận lợi và tiềm năng cho sự phát triển của Fintech với sự gia tăng của tầng lớp trung lưu, số người tiếp cận Internet ngày càng nhiều và dân số gần 100 triệu dân – trong đó 50% dưới 35 tuổi, tỷ lệ người trưởng thành sử dụng smartphone là 84%, và khoảng 30% người trong số này có tài khoản ngân hàng. Nghiên cứu của công ty tư vấn Solidiance cho thấy, thị trường Fintech Việt Nam dự kiến tăng lên 7,8 tỷ USD năm 2020.

Trong những năm qua, hệ sinh thái khởi nghiệp Fintech Việt Nam chứng kiến sự tăng trưởng đáng kể và hiện có khoảng 120 công ty/thương hiệu đang hoạt động trong lĩnh vực này – từ thanh toán, quản lý tài sản cho đến blockchain và tiền kỹ thuật số. Sự tham gia của các tên tuổi lớn thế giới vào thị trường Việt Nam mới đây như: Samsung với SamsungPay, Alibaba với Alipay và Facebook với eMBee… càng chứng tỏ sức hấp dẫn của thị trường fintech Việt Nam.

Với 35 startup và nền tảng, thanh toán là phân khúc có nhiều công ty Fintech tham gia nhất. Trong đó bao gồm MoMo – một trong những startup có vốn đầu tư “khủng” nhất Việt Nam, ứng dụng thanh toán di động Moca, ví điện tử GrabPay, SamsungPay, ViettelPay…Cho vay ngang hàng (P2P Lending) là phân khúc lớn thứ 2 thị trường với hơn 20 công ty khởi nghiệp, bao gồm Tima, Vay Mượn, Growth Wealth… Tiếp theo là phân khúc Blockchain/Tiền kỹ thuật số với 17 startup. Ngoài ra thị trường còn một số phân khúc khác như gọi vốn cộng đồng, nền tảng so sánh, ngân hàng số…

Thị trường còn thiếu một số mảng như insurtech (công nghệ bảo hiểm), credit scoring (đánh giá điểm tín dụng), equity crowdfunding (đầu tư cộng đồng) và crowdfunding (gọi vốn cộng đồng)… Theo Fintech News, một số công ty Fintech đã có nhiều nỗ lực nhằm đưa Việt Nam lên bản đồ Fintech thế giới, với sự tăng trưởng đáng kể trong năm 2018. Những cái tên điển hình được nhắc tới là MoMo, Moca, Finhay, Tima, OnOnPay, TrueMoney Vietnam, TomoChain…

Tại Hội thảo quốc tế thường niên về chủ đề “Ngân hàng và Fintech: Cơ hội và thách thức”, Phó Thống đốc Ngân hàng Nhà nước Nguyễn Kim Anh cho rằng, với tầm quan trọng và những cơ hội, tiện ích như khả năng tối ưu hóa tiện ích, tiết giảm chi phí, tạo ra những giá trị và trải nghiệm mới cho người sử dụng, fintech được nhận định sẽ là xu hướng phát triển tất yếu trong hoạt động tài chính ngân hàng trên phạm vi toàn cầu, chứ không chỉ riêng Việt Nam.

Mảnh đất màu mỡ nhưng không dễ khai thác

Mặc dù tiềm năng phát triển thị trường rất lớn, nhưng các công ty fintech ở Việt Nam sẽ khó có thể tiến nhanh được trong vài năm tới. Nguyên nhân có thể liệt kê một số như: thói quen người tiêu dùng, thiếu khung pháp lý, thiếu vốn, thiếu nhân sự, hạ tầng công nghệ chưa phát triển….

1. Thói quen sử dụng tiền mặt trong thanh toán

Đúng là Việt Nam có lượng dân số trẻ – những người có khả năng tiếp cận và sử dụng công nghệ mới nhanh – rất đông, thu nhập trung bình gia tăng và lượng người sử dụng internet chiếm tới hơn một nửa dân số. Nhưng điều quan trọng số người tiếp cận với dịch vụ ngân hàng lại vẫn còn ít. Người tiêu dùng Việt Nam vẫn có thói quen thích tiêu và nhận tiền mặt hơn.

Bà Nguyễn Thùy Dương, Phó Tổng giám đốc dịch vụ tài chính Ngân hàng Ernst & Young (EY) Việt Nam chỉ ra rằng, dù Samsung Pay hay ứng dụng thanh toán bằng QR code mà Alipay cũng như hàng loạt ngân hàng Việt Nam đang áp dụng rất dễ dàng, tiện ích. Tuy nhiên, đa phần người dùng tải các dứng dụng này không thể thanh toán tiện lợi mọi lúc, mọi nơi, bởi đi chợ, uống cà phê vỉa hè, ăn phở sáng… không phải lúc nào cũng có thể thanh toán bằng QR code hoặc Samsung Pay.

Một khảo sát của World Bank cho biết ở Việt Nam có 65% người lớn gửi, nhận tiền ngoài hệ thống chính thức hoặc trả tiền học phí, tiền hóa đơn bằng tiền mặt. Cụ thể hơn, có tới 6,2 triệu người lớn không tiếp cận được dịch vụ tài chính vì quá xa; 2,2 triệu người cho rằng quá đắt để sử dụng; 2,3 triệu người thấy khó khăn về mặt giấy tờ khi mở tài khoản và 1,1 triệu người không có niềm tin vào hệ thống tài chính. Còn theo số liệu của Global Findex năm 2014, chỉ có khoảng 1/3 người lớn có giao dịch với một một nhà cung cấp tài chính chính thức, thấp hơn mức trung bình của khu vực là 69%. Có lẽ vì thế mà Việt Nam đi sau nhiều nước về giao dịch điện tử.

Rõ ràng, các ứng dụng fintech như ví điện tử hay QR code chỉ là ngọn. Cái gốc là làm sao Việt Nam phải phát triển được các cơ sở bán hàng sử dụng những ứng dụng công nghệ này, thay vì nhận tiền mặt. Muốn làm được điều này, ngoài việc tuyên truyền cho người tiêu dùng hiểu và làm quen với các phương thức thanh toán này thì việc vận động các nhà cung cấp dịch vụ, gom các tiểu thương như các quán hàng rong, vỉa hè hay các quán ăn, quán cà phê tiếp cận và đăng ký sử dụng các hình thức thanh toán này cũng là việc cần thiết.

2. Thiếu hành lang pháp lý

Ngoài việc tuyên truyền thay thế thói quen thanh toán không tiền mặt, hành lang pháp lý để áp dụng công nghệ số cho các ngân hàng, fintech là rất cần thiết. Tuy nhiên, theo nhiều người trong cuộc, hiện nay khung pháp lý cho fintech vẫn còn thiếu rất nhiều. Việc sửa đổi, bổ sung các chính sách cũng thường mất nhiều thời gian, chậm so với sự phát triển của công nghệ.

Bà Nguyễn Thùy Dương, Phó Tổng Giám đốc, Lãnh đạo Bộ phận Dịch vụ Tài chính & Tư vấn Công nghệ của Ernst and Young Việt Nam, hiện cũng là Phó Chủ tịch CLB VietFinTech chia sẻ: “Các công ty FinTech hiện quy mô còn nhỏ, các chính sách, quy định dành cho những công ty này cũng vẫn còn hạn chế. Hơn nữa, nhiều ngân hàng hiện nay vẫn còn dè dặt trong quyết định hợp tác với các công ty Fintech mà không nhận ra rằng, với số người chưa từng mở tài khoản ngân hàng còn nhiều và số người sử dụng smartphone ngày một tăng, FinTech chính là cầu nối giúp họ mang các dịch vụ ngân hàng tới nhiều người dân hơn nữa”.

Theo các chuyên gia của EY, việc hỗ trợ về mặt chính sách từ các cơ quan chức năng sẽ là yếu tố hình thành nên một hệ sinh thái FinTech, khuyến khích sự sáng tạo và cạnh tranh lành mạnh. Để khắc phục được các hạn chế và tạo điều kiện thuận lợi nhất cho doanh nghiệp fintech phát triển, chính phủ cần có các chính sách ưu đãi về vay vốn, thuế; chính sách hướng dẫn hợp tác giữa ngân hàng – tổ chức cung cấp các dịch vụ tài chính thông qua công nghệ kỹ thuật số (fintech) – công ty công nghệ cung cấp các sản phẩm tài chính (techfin), các chính sách hỗ trợ đào tạo nhân lực fintech, các chương trình đào tạo cho các doanh nghiệp khởi nghiệp về mô hình kinh doanh, mô hình quản trị, phương hướng phát triển lâu dài,… Ngoài ra, các chương trình vườn ươm khởi nghiệp, xúc tiến khởi nghiệp nhằm xây dựng hệ sinh thái khởi nghiệp cùng hỗ trợ nhau phát triển sẽ khuyến khích cộng đồng doanh nghiệp hăng hái khởi nghiệp sáng tạo, đổi mới công nghệ, phát triển nền kinh tế sáng tạo và lành mạnh.

3. Nguốn vốn cho Fintech – cuộc đua tốn kém

Ngoài việc thay đổi thói quen người tiêu dùng và hành lang pháp lý với sự hỗ trợ từ chính phủ, nguồn vốn để duy trì và phát triển doanh nghiệp khởi nghiệp nói riêng và trong lĩnh vực fintech luôn là cuộc đua tốn kém.

Hiện Việt Nam có 40 doanh nghiệp tham gia lĩnh vực fintech, để nhắm đến lượng tiền giao dịch có thể đến 25 tỷ USD vào năm 2020, nhưng chưa có nhà đầu tư nào có lãi tại thị trường Việt Nam.

Ứng dụng Payoo (của VietUnion) có gần mười năm hoạt động (được cấp phép ngày 18/2/2009) với hơn 3.000 điểm thanh toán, nhưng đến nay chưa có lãi! Một chuyên gia về fintech nói: “Nếu không có nhà đầu tư Nhật Bản (NTT Data), khó lòng Payoo tồn tại đến giờ”. Thông tin chính thức NTT Data mua 40% cổ phần của Payoo, nhưng hiện nhà đầu tư này đang nắm 60% cổ phần Payoo.

MoMo là một tên tuổi không còn trẻ trong lĩnh vực fintech, nhưng thân phận của ứng dụng này chẳng đi đâu về đâu, nếu không có nguồn tiền lên tới 28 triệu USD từ quỹ Standard Chartered Private Equity và ngân hàng Goldman Sachs rót vào tháng 3/2016. MoMo công bố có trên 5 triệu khách hàng, kết nối thanh toán với nhiều đối tác lớn như điện, nước, dịch vụ viễn thông, vé tàu, vé xe, giải trí… nhưng chưa nghe nói gì đến chuyện có lời.

Tháng 05/2019, dịch vụ thanh toán Samsung Pay công bố kết nối 11 ngân hàng, tổ chức tài chính tại Việt Nam. Samsung Pay vào Việt Nam vào tháng 9/2017, chi nhiều tiền cho hoạt động tiếp thị, truyền thông; nhưng đến tháng 5/2018, đại diện Samsung Việt Nam nói dịch vụ này có 400.000 lượt người dùng với 500.000 lượt giao dịch, giá trị khoảng 350 tỷ đồng. Con số đó cho thấy, bình quân một khách hàng chỉ xài 1,25 lượt với giá trị trong gần một năm qua là 875.000 đồng!

Tháng 5/2018, ZaloPay (sản phẩm của ZION, trực thuộc VNG) ký hợp tác với VuiVui.com (Thế giới Di động). Khách hàng sử dụng ZaloPay có quyền trả tiền khi mua hàng trên trang VuiVui.com. Dự kiến, vào tháng 7/2018, ZaloPay áp dụng cho các trang thương mại điện tử còn lại: thegioididong.com, dienmayxanh.com, trananh.vn. ZaloPay xuất hiện vào tháng 5.2016, đến nay đã kết nối trả tiền trực tiếp cho nhiều dịch vụ; liên kết với sáu ngân hàng: Vietinbank, Eximbank, Sacombank, BIDV, Sài Gòn (SCB) và Vietcombank để rút tiền và nạp tiền… Và liên kết với các thẻ Visa, MasterCard và JCB.Nhưng hỏi lộ trình có lãi, đại diện VNG từ chối trả lời.

Ngoài ra, trên thị trường thanh toán còn có những công cụ đã được cấp phép như: Ngân Lượng, SenPay, VNPT Pay, BankPlus (Viettel), One Pay… Trong đó, SenPay (sản phẩm của Ví FPT, trực thuộc FPT) được đánh giá có tiềm năng, vì sẵn lượng khách đến từ Sendo.vn, FPT Telecom, FPT Retail, FPT Online… Cho đến nay vẫn chưa thấy SenPay xuất hiện rộng rãi.

4. Hạ tầng công nghệ và vấn đề bảo mật

Cơ sở hạ tầng công nghệ của Việt Nam chưa đáp ứng yêu cầu của sự phát triển công nghệ cao, đặc biệt là công nghệ bảo mật. Thêm vào đó, ý thức của người tiêu dùng sản phẩm Fintech còn hạn chế, đôi khi tạo ra nhũng “lỗ hổng bảo mật”. Người dân còn chưa có ý thức trong việc bảo mật những thông tin cá nhân như họ và tên, số chứng minh nhân dân, hộ chiếu, địa chỉ, ngày tháng năm sinh, số tài khoản…

Điều này làm gia tăng mạnh nguy cơ ảnh hưởng đến tài khoản của chính người tiêu dùng cũng như các tổ chức tài chính.

Giải pháp đẩy mạnh phát triển

Fintech trong thời gian tớiĐể vượt qua được những thách thức, tận dụng tốt những ưu việt của Fintech mang lại trong bối cảnh cuộc Cách mạng công nghiệp 4.0 đang diễn ra mạnh mẽ, Việt Nam cần quan tâm đến một số nội dung sau:Một là, nhanh chóng hoàn thiện đồng bộ các quy định pháp lý về Fintech. Theo đó, cần thiết lập các quy tắc và quy định cho hệ sinh thái Fintech; Tập trung xây dựng hành lang pháp lý về hoạt động cung cấp dịch vụ/sản phẩm Fintech; Nhanh chóng xây dựng quy định pháp lý về tiền ảo, tiền điện tử, công nhận nó như một loại “tài sản ảo”; Quy định các tiêu chuẩn của danh mục sản phẩm và dịch vụ để các công ty Fintech hoạt động một cách minh bạch, bao gồm các hoạt động tín dụng; tiết kiệm; các dịch vụ thanh toán, chuyển tiền trực tuyến; đầu tư, bảo hiểm, tư vấn tài chính; phân tích dữ liệu…

Đồng thời, quy định rõ mô hình kinh doanh của các công ty cung cấp Fintech…Hai là, xây dựng chính sách phát triển Fintech gắn với phát triển hệ thống tài chính – ngân hàng và nền kinh tế. Coi sự phát triển của Fintech gắn liền với đẩy mạnh ứng dụng khoa học – công nghệ vào lĩnh vực tài chính – ngân hàng, là một bộ phận của ngành tài chính – ngân hàng, chịu sự quản lý của ngành nghề đặc thù.Bên cạnh đó, có các chính sách miễn, giảm thuế; chính sách hỗ trợ tiếp cận các nguồn vốn; tạo môi trường cho đầu tư Fintech, hợp tác với các tổ chức tài chính- ngân hàng truyền thống.Ba là, thúc đẩy nghiên cứu và ứng dụng những lợi ích của công nghệ blockchain, công nghệ sổ cái phân tán… để áp dụng nhanh chóng trong lĩnh vực tài chính – ngân hàng và các lĩnh vực khác do những lợi ích từ công nghệ này là rất lớn.Bốn là, nâng cao trình độ nguồn nhân lực cho ứng dụng và quản lý Fintech. Có cơ chế khuyến khích đào tạo nhân lực va thu hút nguồn nhân lực chất lượng cao cho phát triển Fintech.

Đồng thời, tranh thủ sự hỗ trợ kỹ thuật và tư vấn của các tổ chức quốc tế như ADB, WBG… và hợp tác song phương với các cơ quan quản lý các nước để trao đổi, chia sẻ kinh nghiệm hữu ích trong quản lý các DN Fintech.Năm là, tăng cường hợp tác giữa các bên trong việc cung ứng sản phẩm Fintech. Tăng cường hợp tác giữa các DN Fintech với các tổ chức tài chính- ngân hàng truyền thống, cũng như các DN cung cấp internet, thông tin… đảm bảo cho các bên phát huy được lợi thế của mình, tạo điều kiện cho phát triển Fintech ở Việt Nam trong thời gian tới. Sáu là, đa dạng hóa sản phẩm và phổ cập kiến thức về Fintech đến người tiêu dùng.

Trên cơ sở phát triển những sản phẩm Fintech chủ yếu là thanh toán và chuyển tiền, cần mở rộng các sản phẩm tiềm năng khác như quản lý tài chính, cho vay, tiết kiệm… nhằm đáp ứng nhu cầu đa dạng của khách hàng.Đồng thời, tích cực quảng bá, phổ cập kiến thức về Fintech, cũng như thông tin nhằm đảm bảo hạn chế rủi ro trong giao dịch Fintech, từ đó giúp nhận biết những lợi ích từ ứng dụng công nghệ mà Fintech đem lại.