Cuộc đối đầu Fintech v.s Bank-Pay

Trong cuộc đua giữa ví điện tử của các fintech và ứng dụng của ngân hàng, ai sẽ thắng thế?

Quá nhiều ví điện tử

Thời đại của điện thoại kéo theo nhiều sự thay đổi về hành vi tiêu dùng và thanh toán của người dùng. Thống kê của tổ chức thẻ Visa cho thấy cứ 7/10 người tiêu dùng toàn cầu sẽ mua sắm qua smartphone.

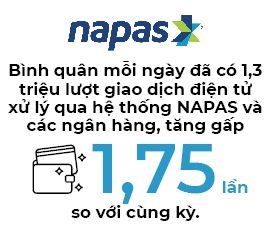

Ở Việt Nam, bình quân mỗi ngày đã có 1,3 triệu lượt giao dịch điện tử xử lý qua hệ thống NAPAS và các ngân hàng, tăng gấp 1,75 lần so với cùng kỳ. Con số này cho thấy thói quen thanh toán của người tiêu dùng đang dần thay đổi theo hướng tích cực, đại diện NAPAS nhận định.

Dù vậy, nếu hỏi về việc thanh toán như thế nào, chúng ta có lẽ sẽ nhận được các câu trả lời rất khác nhau, bởi có quá nhiều thương hiệu ví điện tử hay ứng dụng ngân hàng đều có thể dùng để mua card điện thoại, mua vé xem phim hay đóng tiền điện nước.

Trong xu hướng này, ngay cả các ngân hàng, mặc dù có các ứng dụng riêng về Mobile Banking nhưng vẫn ra mắt ứng dụng dành riêng cho khách hàng đặt tên là “Pay”. Mới đây, Sacombank ra mắt ứng dụng Sacombank Pay, như một loại ví điện tử. Người dùng có thể nạp tiền từ tài khoản Sacombank hoặc từ các ngân hàng khác rồi dùng để giao dịch. Hay Vietcombank có VCB Pay, BIDV có BIDV Pay+, TPBank với Savy, VPBank với YOLO.

Hầu hết các tổ chức tín dụng đều tin rằng, đây sẽ là những ứng dụng mang lại trải nghiệm khác với các ứng dụng Mobile Banking thông thường trước đây. Mặc dù vậy, các dịch vụ hiện khá ít ỏi, vẫn xoay quanh các dịch vụ phổ thông như thanh toán dịch vụ viễn thông, thanh toán hóa đơn, thanh toán tài chính, bảo hiểm, giáo dục hay các ứng dụng đặt phòng khách sạn, vé máy bay, tàu xe…

Trong khi đó, ví điện tử, đối thủ của các ứng dụng “Pay” của ngân hàng, lại muôn hình vạn trạng. Các ví điện tử lâu năm như MoMo, Payoo gần như đã có chỗ đứng trên thị trường, nhưng không thiếu các ví mới đua nhau khuyến mãi để lấy thêm khách hàng, điển hình là ZaloPay, hay AirPay (của SEA – Garena). Thêm nhiều ví điện tử khác được phát triển trong hệ sinh thái riêng của mình, cũng đang bùng nổ không kém, chẳng hạn như Moca được Grab mua lại.

Ai sẽ thắng?

Vậy trong cuộc đua giữa ví điện tử của các fintech và các ứng dụng của ngân hàng, ai sẽ thắng thế? Tại thị trường Trung Quốc, WeChat Pay và Alipay có lượng sử dụng gấp 7 lần so với trung bình của 5 ứng dụng ngân hàng hàng đầu nước này. Có thể thấy, đặc điểm nổi bật của các công ty fintech trong lĩnh vực thanh toán là nhanh hơn, tiện hơn và nhiều dịch vụ hơn nên dễ ghi điểm với người dùng cá nhân.

Hầu hết các ví điện tử ngày nay đều có sức mạnh riêng. Chẳng hạn, nhóm thì sở hữu hệ sinh thái nhiều ứng dụng và lượng truy cập cao như ZaloPay. Nhóm tiên phong đi đầu trên thị trường thì có MoMo… Trong khi đó, đa phần các dịch vụ mà ngân hàng có hiện nay đều khó lòng so sánh về mặt số lượng, độ phủ và mức độ đa dạng. Và như đã nói ở trên, ứng dụng ngân hàng hiện nay vẫn tập trung nhiều ở dịch vụ thanh toán phổ thông như điện nước, y tế, hành chính công, mua sắm, giải trí, giáo dục, giao thông, tức không khác biệt nhiều so với các loại ví điện tử khác.

Tuy nhiên, một thực tế là số người sử dụng ứng dụng ngân hàng trực tuyến hiện đang tăng lên rất nhanh chóng. Năm 2017, tại các nước châu Á mới nổi, 52% khách hàng thành thị dùng ngân hàng số so với 33% năm 2014. Khác với các ví điện tử thanh toán, lợi thế nổi bật của nhóm ngân hàng là giữ các dịch vụ tài chính ở bên trong, so với việc chỉ đi kêu gọi bên ngoài như các ví điện tử.

Nhóm đối tượng khách hàng giữa 2 loại hình này vẫn có phần khác biệt nhau. Ngân hàng có thể cung cấp các dịch vụ tài chính cho khách hàng, từ tiết kiệm, vay tiền, bảo hiểm và đầu tư, chứ không chỉ đơn thuần là thanh toán. Chẳng hạn, ứng dụng Fast Mobile của Techcombank có những lựa chọn giúp người dùng kết nối với các quỹ đầu tư. Hay YOLO tung quảng cáo thẻ tín dụng “ảo” để mua hàng (nhằm bảo toàn thẻ thật tránh lộ rủi ro thông tin).

Việc tham gia cung cấp nhiều ứng dụng công nghệ cho người dùng, ngoài việc giữ chân khách hàng hiện hữu, đây cũng là nguồn dữ liệu tài chính hành vi quan trọng đối với các ngân hàng. Dữ liệu giao dịch ngày càng trở nên quý giá, bởi nhờ đó, ngân hàng có thể phân tích hành vi khách hàng, chấm điểm tín dụng, ra quyết định cho vay trực tuyến nhanh hơn nhiều so với trước đây. Đó là lý do vì sao các ngân hàng buộc phải tham gia cuộc đua công nghệ với nhiều sản phẩm ứng dụng khác nhau.

Tuy nhiên, các ngân hàng hiện không chỉ phải chịu sự cạnh tranh từ các fintech thanh toán (có số lượng đông đảo nhất), mà còn từ các fintech mới mẻ hoạt động trong lĩnh vực tài chính cá nhân hay doanh nghiệp (vay vốn, tiết kiệm).

Tất nhiên, các loại hình fintech xa hơn và cạnh tranh trực tiếp với các ngân hàng vẫn đang còn phải chờ luật điều chỉnh. Nhưng những tiến bộ của khoa học máy tính cùng công nghệ phân tích dữ liệu ngày nay đặt ngân hàng vào một cuộc đua với chính fintech. Lúc này, các ngân hàng sẽ phải lựa chọn: tự mình đầu tư, bắt tay với fintech hay hợp tác với các big tech để cho ra lò các sản phẩm riêng giữ chân khách hàng.

Cuộc đua hiện nay đã xuất hiện một vài ví điện tử muốn trở thành “siêu ứng dụng”, tức là một điểm đến nhiều lựa chọn. Khi các đầu mối dịch vụ đã quy tụ đầy đủ, lúc đó các ngân hàng sẽ phải chạy theo sau để phục vụ cho các siêu ứng dụng này. Hơn nữa, một viễn cảnh xa hơn có thể được nhìn thấy là hoạt động thanh toán có thể thông qua rất nhiều loại công cụ khác nhau chứ không chỉ là smartphone. Đó có thể là chiếc nhẫn, đồng hồ đeo tay, hay thậm chí người dùng trả tiền từ hệ thống kiểm soát xe ô tô hay nhà thông minh. Ngân hàng lúc đó có thể chỉ còn vai trò là hệ thống đứng đằng sau.

Thiên Phong – Nhịp cầu đầu tư