Startup Việt Nam âm thầm thành ‘kì lân’, xây siêu ứng dụng theo cách độc đáo

VNLife, đơn vị sở hữu VNPay, là startup đạt định giá trên 1 tỉ USD thứ hai ở Việt Nam sau khi nhận vốn từ SoftBank và GIC hồi năm ngoái.

VNLife không phải cái tên quen thuộc ở Việt Nam. Thế nhưng, VNPay, công ty con của VNLife, lại được nhiều người biết đến với mạng lưới thanh toán bằng mã QR, đặc biệt là ở các thành phố lớn.

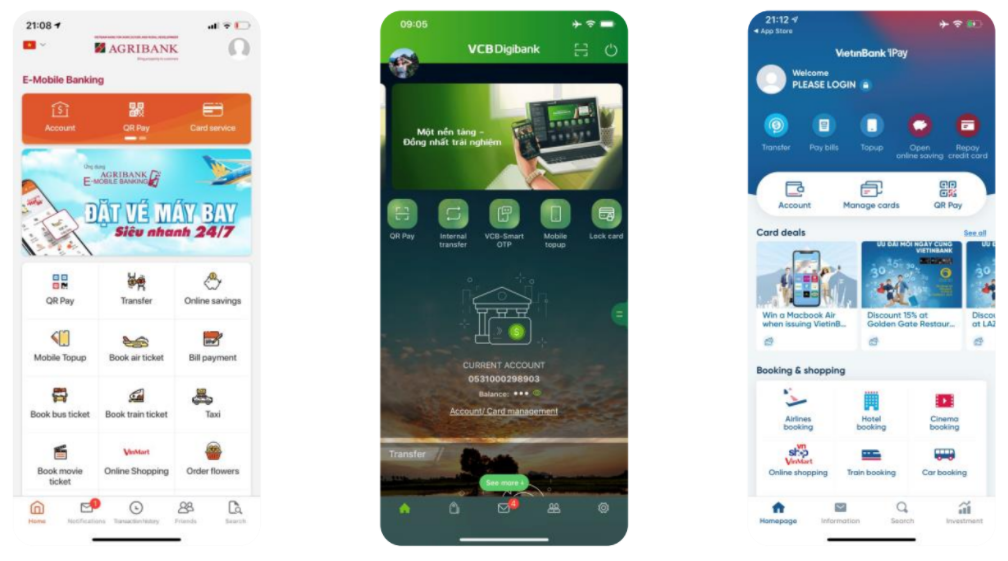

Điều không nhiều người biết là VNPay đang liên kết hợp tác với 22 ngân hàng tại Việt Nam, bao gồm cả những “nhà băng” lớn như Agribank, Vietcombank, VietinBank, và BIDV.

Thông qua các ứng dụng ngân hàng, VNPay phục vụ hơn 15 triệu người dùng hoạt động hàng tháng với các chức năng như chuyển tiền, thanh toán hóa đơn, đặt vé xe buýt, thanh toán hóa đơn và thậm chí mua đồ tươi sống hàng ngày.

VNLife xây dựng siêu ứng dụng từ các ứng dụng ngân hàng. Ảnh: VNL

Đây là cách tiếp cận độc đáo với mục tiêu xây dựng siêu ứng dụng. Thay vì xây dựng “một ứng dụng đáp ứng tất cả”, VNPay phối hợp xây dựng hàng loạt siêu ứng dụng, mỗi ứng dụng cho một đối tác ngân hàng.

“Mô hình của chúng tôi không tồn tại ở bất kì đâu trên thế giới”, Niraan De Silva, giám đốc điều hành VNLife, chia sẻ. Ngân hàng trung ương Ấn Độ cũng có một siêu ứng dụng phổ biến là Yono với 10 triệu đăng nhập mỗi ngày song đây là một dự án do chính đơn vị này phát triển.

Những người đồng sáng lập của VNLife có kinh nghiệm để đảm bảo sự thành công của dự án. Ông Trần Trí Mạnh, Chủ tịch VNLife, từng phụ trách nhóm kĩ thuật của nhiều dự án hiện đại hoá hệ thống cho các ngân hàng.

Ông Mai Thanh Bình, Phó Chủ tịch, từng đảm nhiệm chức vụ Tổng giám đốc Vietnam Esports và có nhiều năm kinh nghiệm trong mảng công nghệ tại Việt Nam.

Hai người sáng lập VNLife vào năm 2007 và bắt đầu có thành công ở công nghệ ngân hàng qua tin nhắn (SMS banking). Dần dần, VNLife kết hợp các mối quan hệ với ngân hàng để xây dựng mảng kinh doanh ứng dụng di động.

Với sự phát triển của ví điện tử, các ngân hàng Việt Nam nhận thấy sự cần kíp của việc số hóa từ sớm và VNLife giúp hiện thực hóa mục tiêu. Ông Niraan De Silva cho biết VNLife “đã có lãi”.

Tech in Asia nói VNLife đã đạt trạng thái “kì lân” sau vòng gọi vốn năm ngoái từ Softbank Vision Fund và quỹ đầu tư nhà nước GIC. Như vậy, sau VNG, Việt Nam đã có kì lân thứ hai chính là VNLife.

Trong vài năm tới, bên cạnh hỗ trợ ngân hàng, VNLife cũng đẩy mạnh tiếp cận các tiểu thương để hỗ trợ, đổi lại họ sẽ có dữ liệu về khách hàng.

Bên cạnh đó, VNLife cũng muốn đưa dịch vụ ngân hàng số của mình ra nước ngoài. VNLife hiện đã bắt đầu làm việc với ngân hàng ở Campuchia và Myanmar. “Ngân hàng ở Philippines và Indonesia cũng đang tiếp cận chúng tôi”, ông De Silva nói thêm. Dù vậy, trong tương lai gần, phần lớn thu nhập của VNLife vẫn đến từ Việt Nam.

Thanh toán phi tiền mặt ở Việt Nam là một cuộc đua trường vốn. Ảnh: TechInAsia

Từng bước xây dựng siêu ứng dụng theo cách rất khác

Thông thường, các ứng dụng lớn sẽ trở thành siêu ứng dụng một cách từ từ: WeChat bắt đầu như một ứng dụng chat trong khi đó AliPay “sống” dựa trên gã khổng lồ Alibaba.

Trong trường hợp của VNLife, mỗi quan hệ với các ngân hàng là mắt xích mấu chốt.

Người dùng có xu hướng gắn bó với một ứng dụng ngân hàng vì đó là nơi chứa tiền của họ – và họ có thể thực hiện một giao dịch đơn giản mà không cần chuyển tiền sang một ví điện tử khác.

VNLife cũng trở thành một “điểm” quan trọng trong một hệ sinh thái lớn hơn, làm việc với các nhà mạng để kích hoạt dịch vụ nạp tiền di động và hợp tác với hãng hàng không để triển khai bán vé máy bay. Bất kì doanh nghiệp nào muốn tiếp cận mảng kinh doanh này, thay vì làm việc với các nhà mạng hay hãng hàng không, tất cả những gì họ cần làm là tiếp cận VNLife.

Ngoài ra, thông qua mối quan hệ với ngân hàng, VNLife cũng có các thông tin liên quan đến giao dịch và độ tín nhiệm của khách hàng.

Vì thế, bước tiếp theo để trở thành một siêu ứng dụng với VNLife là vẽ một bức tranh đầy đủ về chân dung người dùng.

Thực tế, trong vài năm trở lại đây, VNLife đã bắt đầu thực hiện các mảnh ghép cho mục tiêu trên. Năm 2015, VNLife ra mắt VNTravel, dịch vụ lữ hành vận hành mạng lưới các đại lí du lịch trực tuyến cùng chức năng đặt phương tiện di chuyển, khách sạn và nhiều hoạt động khác.

Một mảnh ghép quan trọng khác của VNLife là mảng “bán lẻ mới” với mục tiêu giúp các doanh nghiệp lớn và nhỏ ở Việt Nam bán hàng cả trực tiếp và trực tuyến.

VNLife đồng thời khởi động một công ty đầu tư mạo hiểm có tên Teko Ventures vào năm 2018 với danh mục là các công cụ giúp doanh nghiệp quản lí một số hoạt động như bán hàng hay thanh toán.

Ông De Silva nói VNLife đã triển khai hệ thống điểm bán (POS) của mình đến hơn 100.000 đơn vị tại Việt Nam. Qua đó, VNLife có thể thu thập nhiều dữ liệu giao dịch hơn.

Trong khi đó, VNShop, một dịch vụ thương mại điện tử của VNLife,hoạt động dưới cả dạng độc lập và tích hợp sẵn trong nhiều ứng dụng ngân hàng khác. Dù vậy, VNShop mới đang trong giai đoạn “sơ khai”, ông De Silva thừa nhận

Chất keo gắn chặt mọi thứ với lại với nhau là thanh toán. Ra mắt hệ thống mã QR khoảng 2 năm trước, VNLife đang sở hữu một trong những hệ thống thanh toán QR lớn nhất Việt Nam (khoảng 100.000 điểm thanh toán). Cùng lúc, MoMo, một dịch vụ ví điện tử khác, nói rằng họ có 150.000 điểm thanh toán.

Cuộc chiến thanh toán di động

VNLife vẫn quen với cách làm việc âm thầm. “Chúng tôi không thích phô trương, chúng tôi âm thầm làm việc”, De Silva nói.

Điều này không khó hiểu. Dù VNLife có một số dịch vụ tiêu dùng, nó chủ yếu hoạt động dưới dạng “hạ tầng” khi cung cấp phần mềm và dịch vụ tới ngân hàng, doanh nghiệp lớn và các thương nhân.

“Rất khó để biến khách hàng thành khách hàng trung thành,” De Silva giải thích. “Nhiều ông lớn công nghệ Châu Á tập trung vào khuyến mại. Ở mảng TMĐT, khách hàng sẽ xem tất cả các sàn để tìm nơi bán rẻ nhất”, ông lấy ví dụ.

VNLife tự coi mình là công ty công nghệ: Trong tổng số khoảng 4.000 nhân sự, 1.200 người là kĩ sư.

Mã QR của công ty là dạng mã QR thông thường tích hợp trong nhiều dịch vụ ngân hàng và ví điện tử. Vì thế, chúng không có mức độ phân biệt đậm nét như của MoMo.

Dù vậy, VNLife coi đây là điểm mạnh thay vì điểm yếu. “Người dùng sẽ gặp người bán hàng có mã QR được 33 ngân hàng và 8 ví điện tử chấp nhận”, ông De Silva nói.

Các đối tác sử dụng QR của VNPay có cả ViettelPay và VinID, cả hai đều là những ví điện tử do nhiều tập đoàn lớn hậu thuẫn.

Thực tế, “chúng tôi đã thắng ở mảng thanh toán QR”, ông De Silva khẳng định. Hệ thống của VNPay đang xử lý khoảng 1 tỉ USD lưu lượng thanh toán mỗi năm. Dĩ nhiên, đây chỉ là một phần rất nhỏ so với tiềm năng bán lẻ ở Việt Nam.

Dù vậy, MoMo phủ nhận khẳng định của VNLife trong email gửi tới Tech in Asia.

“Nhiều nhà bán lẻ lớn chỉ chấp nhận MoMo”, ông Nguyễn Bá Diệp, đồng sáng lập MoMo, nói và đưa ra nhiều cái tên lớn ở Việt Nam. Bên cạnh đó, MoMo cũng hợp tác động quyền với nhiều cụm rạp chiếu phim lớn, các công ty bảo hiểm và tài chính tiêu dùng.

Đó là chưa kể đến việc MoMo cũng được chấp nhận là phương thách thanh toán cho một số dịch vụ công.

De Silva tiết lộ MoMo thường dùng chiến thuật bảo lãnh và chi hoa hồng trước để thuyết phục các điểm bán. Đây là điều VNLife không làm. Thông thường, khi bảo lãnh hết hiệu lực, các điểm bán sẽ chuyển sang dùng VNPay, ông nói thêm.

Một cuộc chiến khác

Chiến lược của VNLife khiến nhiều người nhớ đến Ant Group. Giống Ant, VNLife phục vụ đối tượng định chế tài chính và hợp tác với họ để đưa sản phẩm tài chính ra thị trường.

Với dữ liệu đã có, VNLife dự kiến thí điểm dịch vụ bảo hiểm và cho vay cho doanh nghiệp cũng như cá nhân với mục tiêu triển khai diện rộng trong 12 tháng tới.

Thế nhưng, việc xây dựng hệ sinh thái lớn hơn bên ngoài ngân hàng không hề dễ dàng.

Theo De Silva, các tính năng phổ biến nhất trên VNLife là chuyển tiền, thanh toán bằng QR, thanh toán hóa đơn, nạp tiền điện thoại và du lịch.

MoMo cũng đang học hỏi từ thành công của Ant. AliPay, siêu ứng dụng của Ant, ban đầu chỉ là một ví điện tử song sau đó bổ sung thêm nhiều tính năng như giao đồ ăn, đặt vé tàu xe hay mua sắm trực tuyến.

Nói đến cuộc chiến siêu ứng dụng, sẽ là thiếu sót nếu bỏ qua Grab ở Việt Nam. Lúc này, Grab đã dẫn đầu mảng gọi xe và giao đồ ăn.

Mảng kinh doanh dịch vụ ngân hàng của VNLife có thể giúp công ty duy trì ngay cả khi cuộc chiến ví điện tử lỗ. Thế nhưng, VNLife không phải công ty duy nhất “trường vốn”.

Shopee, một công ty có nhiều tham vọng ở mảng thanh toán và tài chính, cũng có nguồn vốn dồi dào từ Sea. Zalo trong khi đó hưởng lợi từ các mảng kinh doanh có lợi nhuận của VNG.

VNPay cũng phải đối mặt với một đối thủ mới để từ các nhà mạng mang tên mobile money ở Việt Nam. Theo đó, Ngân hàng Nhà nước đang xây dựng cơ chế cho phép người dùng nộp và rút tiền thông qua số điện thoại của mình. Mobile money đã chứng tỏ là một phương thức thanh toán phi tiền mặt thành công ở các quốc gia có tỉ lệ ngân hàng phục vụ thấp.

Ở Việt Nam, Ngân hàng Nhà nước yêu cầu các ví điện tử phải liên kết với tài khoản ngân hàng. Trong khi đó, dịch vụ ngân hàng ở Việt Nam lại không phổ biến như dịch vụ viễn thông.

Dù vậy, De Silva tin rằng tỉ lệ thâm nhập của ngân hàng có thể lên tới 80% trong từ 5 đến 10 năm tới. Các dịch vụ ngân hàng điện tử và các ứng dụng như eKYC (định danh điện tử) giúp ngân hàng tiếp cận khách hàng mà không cần mở chi nhánh. Ông nhận định rằng đối thủ lớn nhất của VNPay vẫn là tiền mặt.

Theo Vietnambiz